Certificazione unica 2020: tutto quello che c’è da sapere

La Certificazione Unica (in breve CU) è un documento che viene rilasciato annualmente che attesta i redditi percepiti da un lavoratore (o un titolare di pensione) e i contributi versati agli Enti previdenziali e assistenziali (INPS, INAIL, INPGI, ecc).

La Certificazione Unica viene sempre rilasciata nel caso di erogazione di un reddito:

- di lavoro dipendente o assimilato (ad esempio collaborazione o tirocinio);

- di lavoro autonomo, provvigioni;

- da contratti di locazioni brevi;

- redditi diversi.

La finalità della dichiarazione Certificazione Unica è duplice:

- per i datori di lavoro (o altri sostituti di imposta): dichiarare all’agenzia delle Entrate di tutti i dati fiscali e previdenziali riguardanti i redditi erogati nel corso dell’anno;

- per i lavoratori (o altri percettori di reddito): ricevere le informazioni utili al calcolo delle imposte attraverso la compilazione e invio della dichiarazione dei redditi.

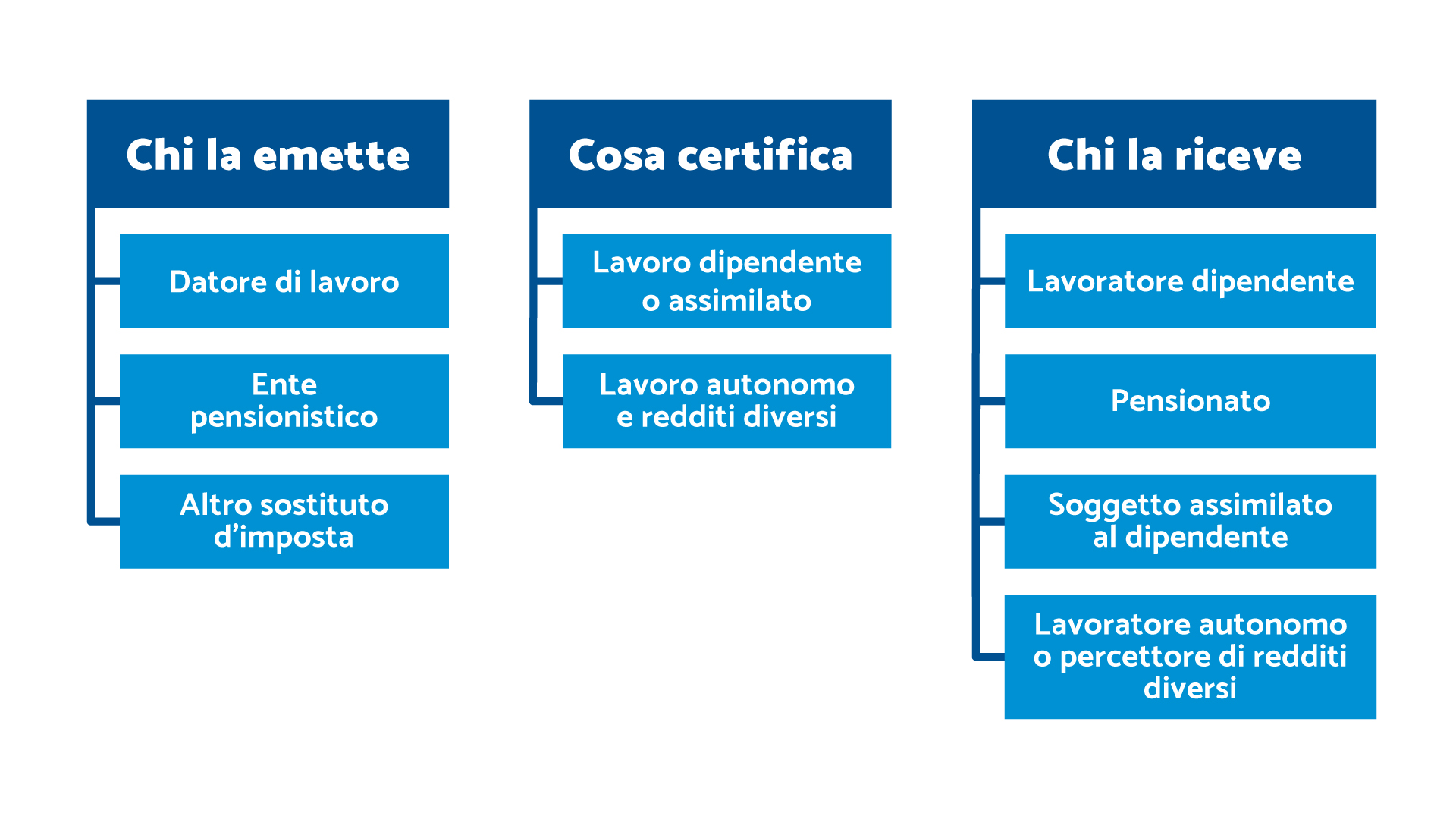

Certificazione unica, chi la rilascia?

La Certificazione Unica viene rilasciata dai sostituti di imposta (ad esempio il datore di lavoro), ossia dai soggetti (persone fisiche o giuridiche) che erogano redditi e contestualmente trattengono le imposte fiscali e previdenziali dovute dal percettore, in base alla tipologia di reddito erogato.

Tra i sostituti di imposta tenuti all’invio della Certificazione Unica rientra anche l’INPS relativamente ai redditi di pensione.

La Certificazione Unica viene prodotta in due versioni:

- Certificazione Unica sintetica: modello che viene consegnato al lavoratore (o altro percipiente) che contiene tutti i dati utili alla presentazione della dichiarazione dei redditi tramite il Modello 730 o Modello Redditi Persone Fisiche (ex Modello Unico);

- Certificazione Unica ordinaria: modello che il sostituto di imposta deve inviare telematicamente all’Agenzia delle Entrate. In aggiunta alle informazioni del modello semplificato, contiene le informazioni utili per il controllo dell’operato del sostituto d’imposta da parte dell’Amministrazione Finanziaria.

Dati fiscali e previdenziali in Certificazione Unica

L’esposizione dei dati fiscali e previdenziali nella Certificazione Unica avviene secondo dei criteri differenti. I dati fiscali si riferiscono ai compensi effettivamente erogati nell’anno a cui fa riferimento la Certificazione Unica mentre i dati previdenziali sono quelli maturati nell’anno a prescindere da quando sono stati versati agli o trattenuti ai lavoratori.

Pertanto la competenza dei dati fiscali si individuano attraverso il c.d. principio di cassa mentre quelle dei dati previdenziali attraverso il c.d. principio di competenza.

Fac simile CU: come si legge la certificazione unica di un lavoratore dipendente?

Vi illustriamo di seguito come si legge la Certificazione Unica di un lavoratore dipendente, con le principali sezioni della CU relative al rapporto di lavoro dipendente:

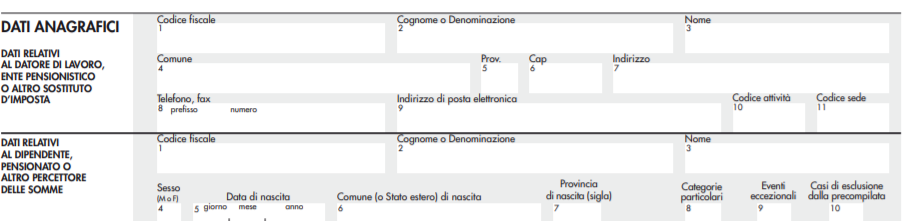

- Dati anagrafici

In questa sezione della Certificazione Unica sono esposti tutti i dati anagrafici del datore di lavoro che rilascia la CU e del lavoratore con indicazione dell’indirizzo, contatti e attività svolta dal datore di lavoro e del domicilio fiscale del lavoratore (sul quale sono state calcolate le addizionali regionali e comunali trattenute nelle buste paga).

Viene indicato anche il rappresentante legale dell’azienda e viene riportata la firma del datore di lavoro.

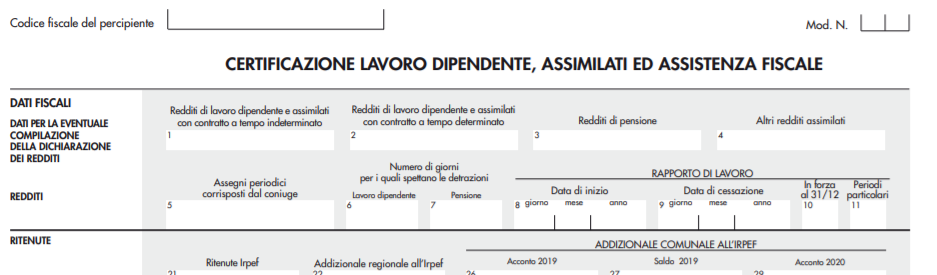

- Dati fiscali

Nella sezione relativa ai dati fiscali sono esposti i dati relativi alle somme corrisposte nel corso dell’anno soggetti a tassazione:

- ordinaria (es. redditi da lavoro dipendente);

- a titolo d’imposta (es. redditi per lavoro autonomo);

- ad imposta sostitutiva (es. premi di produzione);

- a tassazione separata (per redditi relativi ad anni precedenti rispetto l’erogazione o al T.F.R.)

Sono indicate inoltre le detrazioni spettanti al lavoratore, oneri deducibili (non rientranti nel reddito soggetto a tassazione), eventuali contributi versati alla previdenza complementare, le caratteristiche del nucleo familiare del lavoratore ed eventuali importi welfare non soggetti a tassazione.

Questi dati consentono la compilazione della dichiarazione dei redditi del lavoratore.

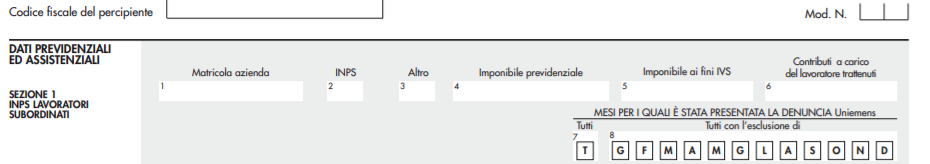

- Dati previdenziali e assistenziali

Vengono indicate in questa sezione le informazioni riguardanti la copertura previdenziale INPS (o relativi ad altre casse previdenziali) con evidenza dell’imponibile sul quale sono stati calcolati i contributi versati dal datore di lavoro, i contributi trattenuti al lavoratore e le denunce contributive mensili (UniEmens) inviate nel corso dell’anno e la copertura INAIL del lavoratore (relativa agli infortuni sul lavoro e malattie professionali).

- Sezione TFR

Questa sezione contiene le informazioni inerenti il trattamento di fine rapporto erogato al lavoratore (anche a titolo di anticipazione) e le relative ritenute fiscali, la quota TFR rimasta in azienda e quella versata a forme pensionistiche complementari.

Annotazioni della certificazione unica

Nella sezione annotazioni della Certificazione Unica vengono indicate delle informazioni aggiuntive previste in alcune specifiche situazioni quali ad esempio attraverso l’utilizzo di specifici codici forniti dall’agenzia delle Entrate.

Nella CU sintetica vengono indicati oltre ai codici delle annotazioni anche le relative descrizioni sintetiche. Nel caso di utilizzo della causale note “ZZ” il datore di lavoro può riportare nella CU le annotazioni non previste nei codici predefiniti.

Ad esempio il datore di lavoro che rilascia al lavoratore una CU diversa da quella inviata telematicamente all’Agenzia delle Entrate deve compilare la sezione annotazioni con il codice CF, indicando al lavoratore che in caso di utilizzo della dichiarazione dei redditi precompilata predisposta dall’Agenzia delle Entrate potrebbe essere necessario verificare e modificare i dati precompilati, considerando come corretti i dati presenti nella CU ricevuta dal datore sulla quale è presente l’annotazione.

Certificazione Unica: scelta della destinazione dell’8, 5 e 2 per mille dell’IRPEF

Tutti i contribuenti hanno la possibilità di destinare una quota della tassazione dovuta (IRPEF) per le seguenti misure e tipologie di destinatari:

- 8 per mille allo Stato o a una Istituzione religiosa;

- 5 per mille a specifici beneficiari accreditati (associazioni di volontariato, ricerca scientifica e delle università, associazioni sportive, ecc);

- 2 per mille a partiti politici.

Le scelte di destinazione dell’8, 5 e 2 per mille non sono alternative tra loro e non comportano maggiori imposte a carico del lavoratore. La scheda è compresa nella Certificazione Unica e viene compilata nelle sezioni sostituto di imposta e contribuente al fine di consentirne l’invio da parte del lavoratore nel caso in cui non sia tenuto alla presentazione della dichiarazione dei redditi (con l’indicazione de i dati del datore e del lavoratore).

Scadenza Certificazione Unica 2020: entro quando deve essere consegnata la CU ai dipendenti?

I sostituti di imposta (es. datori di lavoro) devono ogni anno:

-

inviare telematicamente all’Agenzia delle Entrate la Certificazione Unica c.d. “ordinaria” entro il 7 marzo di ogni anno (prorogato per il 2020 al 30 aprile in seguito all’emergenza Covid-19);

-

rilasciare la CU c.d. “sintetica” ai lavoratori entro il 31 marzo di ogni anno (prorogato per il 2020 al 30 aprile in seguito all’emergenza Covid-19).

Le CU relative a lavoratori autonomi, non tenuti dunque alla compilazione della dichiarazione dei redditi modello 730, devono invece essere inviate all’Agenzia delle Entrate solitamente entro il 31 ottobre (termine previsto per l’invio da parte dei sostituti di imposta del Modello 770).

Presentazione della Certificazione Unica e dichiarazione dei redditi, modello 730 e CU

In quali casi va fatta la dichiarazione dei redditi 730? Per i lavoratori dipendenti (o pensionati) è previsto l’invio annuale della dichiarazione dei redditi utilizzando il Modello 730.

Il Modello 730 consente al lavoratore di calcolare le imposte dovute per i redditi percepiti nel corso dell’anno, aggiuntivi rispetto a quelli da lavoro dipendente per cui il datore di lavoro ha già effettuato le trattenute fiscali (esempio redditi catastali). Inoltre, nel 730 vengono indicate le eventuali detrazioni o deduzioni fiscali che, riducendo rispettivamente le imposte o il reddito imponibile, possono comportare un credito fiscale.

In particolari condizioni il lavoratore è esonerato dall’invio del Modello 730, ad esempio nel caso in cui abbia percepito esclusivamente redditi da lavoro dipendente da un unico datore di lavoro.

Quando è possibile fare il 730 precompilato?

In seguito all’introduzione dell’obbligo di invio telematico delle Certificazioni Uniche da parte dei datori di lavoro, la dichiarazione 730 è disponibile sul portale dell’Agenzia delle Entrate precompilata con le informazioni presenti all’interno della CU. Il 730 precompilato può essere modificato dal lavoratore e inviato telematicamente sul portale dell’Agenzia delle Entrate tramite accesso con specifiche credenziali utente.

La modifica del 730 precompilato comporta un risultato della dichiarazione a credito o a debito. Ad esempio il lavoratore che inserisce le detrazioni spettanti relative a spese sanitarie, ha diritto a un credito di imposta che deve ricevere da parte dell’Agenzia delle Entrate.

Se il lavoratore al momento della dichiarazione 730 continua ad avere un sostituto di imposta (anche se diverso da quello che ha emesso la CU), il risultato della dichiarazione verrà gestito direttamente in busta paga. Infatti, concluse le attività di calcolo e verifica delle dichiarazioni (solitamente a partire dal mese di settembre), il lavoratore vedrà nella propria busta paga il credito spettante o le rate dovute per il pagamento delle maggiori imposte.

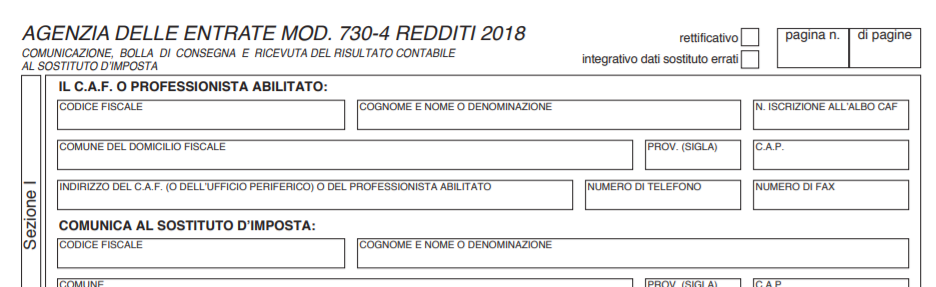

Al momento dell’invio del 730 viene compilata la sezione 730-4 contente il risultato della dichiarazione e il sostituto di imposta del lavoratore attraverso il quale avverrà il conguaglio.

Nel caso in cui il lavoratore al momento dell’invio del 730 non abbia un rapporto di lavoro dipendente in corso, il conguaglio della dichiarazione 730 verrà effettuato direttamente con l’Agenzia delle Entrate.